三年亏损超 12 亿,高端口腔诊所瑞尔集团赴港上市,创始人的“千店计划”仅完成十分之一

近年来,高糖食品及饮料、烟草及酒精的消费增加,导致中国口腔疾病的病例数量上升。与此同时,生活水平的提高以及口腔健康知识的普及,使得人们对口腔健康也更为关注。

7 月 1 日,高端民营口腔医疗服务提供商瑞尔集团有限公司(以下简称 " 瑞尔集团 ")向港交所提交了上市申请,本次募集资金的 65% 将用于业务扩张、在现有城市开设新的瑞尔及瑞泰医院及诊所,15% 将用于建设及优化信息技术基础设施等。

根据弗若斯特沙利文,按 2020 年总收入计算,瑞尔集团已成为中国最大的民营高端口腔医疗服务提供商,截至 2021 年 3 月 31 日,瑞尔集团在中国 15 个主要一二线城市运营 107 家医院和诊所。

然而,这家中国最大的民营高端口腔诊所却连亏三年,累计亏损超 12 亿,并且 4 年前宣布的 " 千店计划 " 如今也只完成了十分之一。

" 千店计划 " 仅完成十分之一

自 1999 年于北京开设第一家国内高端口腔诊所 " 瑞尔齿科 " 以来,瑞尔集团一直提供口腔医疗服务,涵盖普通牙科、正畸与种植牙等,其中,普通牙科常年营收占比在 50% 以上,为公司核心业务。

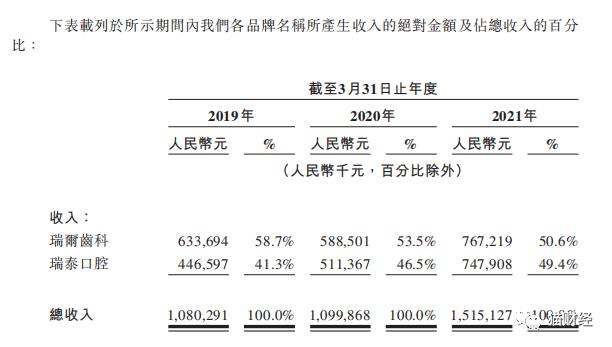

目前,瑞尔集团同时运营 " 瑞尔齿科 " 与 " 瑞泰口腔 " 两个品牌,前者为高端市场口腔医疗服务,后者为大众市场口腔医疗服务。在 2019 财年时," 瑞尔齿科 " 为公司主要收入来源,其营收占比一度接近 60%,然而到了 2021 财年两个品牌的差距已经缩小,几乎是各占一半。

此外,瑞尔集团的顾客主要是个人患者,小部分是为其僱员及或客户提供口腔护理福利的企业客户,银行及保险公司。在 2021 财年,个人患者和企业客户产生的收入占比分别为 93%、7%。值得一提的是,2021 财年,瑞尔集团约有 22% 的新患者是通过现有患者的推荐而引入。

今年 4 月,瑞尔集团完成由淡马锡领投的 E 轮融资,总交易额近 2 亿美元。其实,自成立以来,瑞尔集团曾获得包括 KPCB China、GL Capital、高盛、高瓴、中信资本等多家机构的投资。

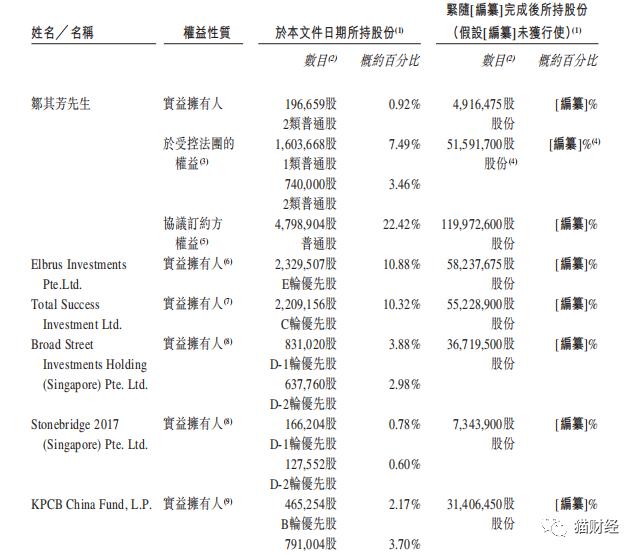

招股书显示,瑞尔集团员工持股平台 ESOP BVI 持股 22.42%,投票权将由创始人邹其芳以代理方式持有;另外,结合邹其芳持有的 11.87% 的股份,其总计持有 34.29% 的股权,为瑞尔集团控股股东。淡马锡旗下 Elbrus Investments Pte.Ltd 为最大机构投资方,持有 10.88% 的股份。

根据弗若斯特沙利文报告,中国民营口腔医疗服务市场规模从 2015 年的 433 亿增加到 2020 年的 831 亿,年复合增长率为 13.9%,预计将进一步扩张,并于 2025 年达到 2414 亿,年复合增长率为 23.3%。其中,高端民营口腔医疗服务市场的规模从 2015 年的 13 亿增加到 2020 年的 26 亿,年复合增长率为 15.2%。

不过,与发达国家相比,中国口腔医疗服务市场的渗透率仍相对较低且较为分散。截至 2020 年末,前五家民营口腔医疗服务提供商仅占中国民营口腔医疗服务市场的 8.5%,而瑞尔齿科也仅仅是 1.48%,排名第三。

值得一提的是,在瑞尔集团 2017 年 D 轮融资发布会上,邹其芳曾信心满满的计划 5-8 年达成 " 千店计划 "。但四年过去了,瑞尔集团诊所和医院数量仅增加了 30 家,总共运营着 107 家诊所及口腔医院,仅完成当初的梦想的十分之一。

三年累计亏损超12亿

招股书显示,2019-2021 财年,瑞尔集团的收入分别为 10.8 亿、10.99 亿和 15.15 亿,但与拥有 50 家口腔医院的 A 股 " 口腔第一股 " 通策医疗 2020 年营收 20.88 亿相比,瑞尔集团的收入规模偏小。

不光收入规模偏小,瑞尔集团的毛利率还较低。2019-2021 财年,瑞尔集团毛利率分别为 15.2%、10.1% 和 24.1%,同样低于通策医疗年均 40% 以上的毛利率。

值得注意的是,瑞尔集团的净亏损由 2019 财年的 3.04 亿增加到 2020 财年的 3.26 亿,并进一步扩大至净亏损 5.98 亿,三年累计亏损 12.28 亿。

除了 2020 年疫情影响外,瑞尔集团的收入成本也逐年增加,2019-2021 财年分别为 9.16 亿、9.88 亿和 11.5 亿。而收入成本的增加主要是由于僱员福利开支的增加,此期间内分别为 5.66 亿、6.15 亿和 7.16 亿元,并且僱员福利开支分别占每年收入成本的 61.8%、62.3%、62.3%。

另外,2019 至 2021 年 3 月 31 日,瑞尔集团的总流动负债分别 7.4 亿、33.7 亿和 42.57 亿,连续两年负债规模超过总资产的规模。与此同时,瑞尔集团还面临流动资金风险,此期间内公司的净流动负债分别为 1.53 亿、27 亿及 31 亿。

瑞尔集团解释称,这主要是由于可转换可赎回优先股的赎回权。其实,自瑞尔集团注册成立日起,公司已通过向投资者发行优先股完成多轮融资,并且将优先股指定为按公允价值计入损益的金融负债。由于该等优先股持有人可要求自各日期起一年内赎回该等优先股,因此该等已发行可转换可赎回优先股分类为流动负债。截至 2019 年、2020 年及 2021 年 3 月 31 日,经计及归类为流动负债的可转换可赎回优先股分别为 0、24.63 亿和 31.78 亿。

同时瑞尔集团与投资人约定,截至 2020 年 3 月 31 日,如果公司在 2020 年 12 月 31 日之前没有合资格首次公开发售,且上市前市值至少 10 亿美元;或公司严重违反任何交易文件的情况,任何优先股持有人可在发出书面通知的情况下要求瑞尔集团赎回。

值得注意的是,瑞尔集团因未能在 2020 年 12 月 31 日之前完成上市承诺,因此所有 A 轮至 E 轮优先股于 2021 年 3 月 31 日被归类为流动负债。此外,今年 1 月份,公司和投资人将上市截止日顺延到了 2021 年 12 月 31 日,对于瑞尔集团来说,上市可以说是 " 迫在眉睫 "。

(文章来源:猫财经,如有侵权,联系删除)