口腔修复材料:被低估的小而美赛道

跟正畸牙套和种植体这种口腔材料的大领域相比较,口腔修复材料是相对比较小的赛道,但是确实很优值的赛道,高附加值是此类材料市场的最大特点。

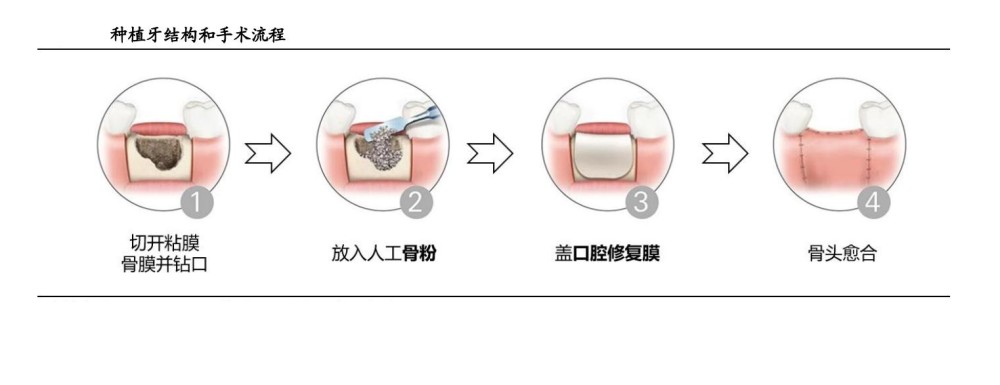

骨修复材料(骨粉)和口腔修复膜是在口腔修复材料中比较有代表性的两种,主要用于种植牙时牙槽骨条件不足时的植骨,使得后续植牙得以进行。骨修复材料(骨粉)用于牙颌骨缺损或骨量不足的填充和修复;而口腔修复膜则用于口腔内软组织浅层缺损的修复。

口腔科骨修复材料:高附加值,国产替代空间大

2020年口腔科骨植入材料市场规模约为15亿元,复合增速20%。

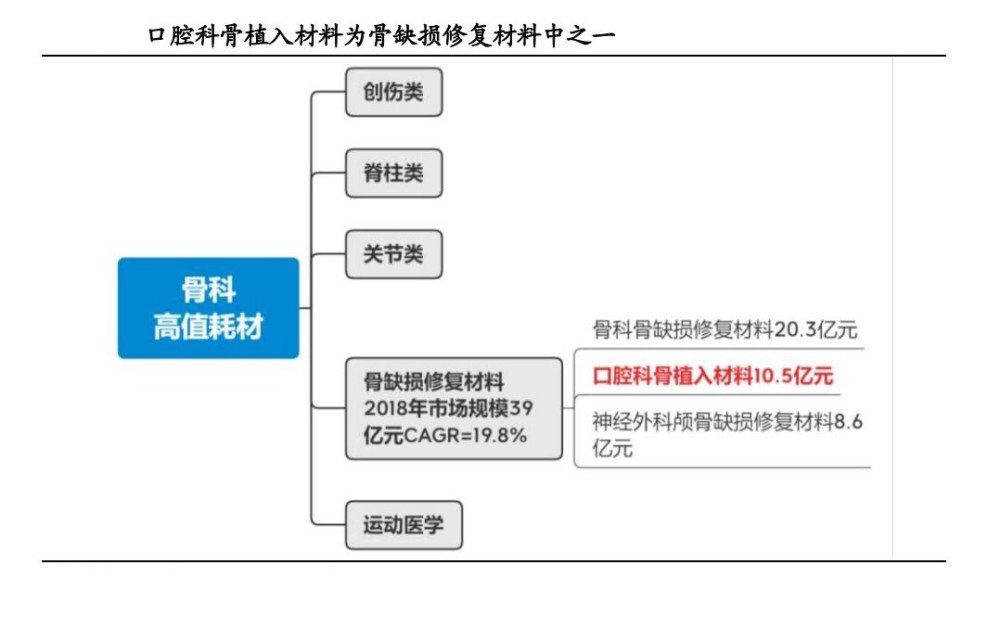

口腔科骨植入材料属于骨科高值耗材中的骨缺损修复材料,根据奥精医疗招股书,2018年我国骨缺损修复材料行业的市场规模为39.3亿元,其中骨科骨缺损修复材料20.2亿元、口腔科骨缺损修复材料10.5 亿元、神经外科颅骨缺损修复材料8.6亿元,预计2018-2023年复合增速19.8%。

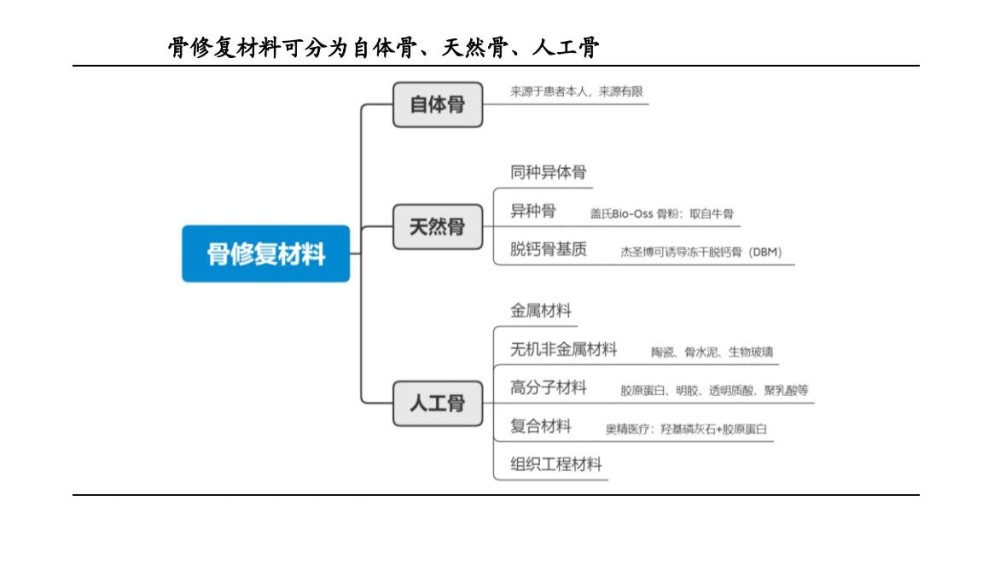

骨修复材料可分为自体骨、天然骨、人工骨,自体骨占比下降。自体骨取自患者自身,有良好的生物相容性、骨传导和骨诱导能力,是临床应用的“金标准”,但骨量有限、造成患者额外失血创伤,近年来临床使用比例逐步下降。根据南方所数据,我国2007-2017年自体骨临床使用比例由81%下降至62%,美国2017年自体骨临床使用比例为46%,预计未来我国自体骨使用占比将进一步下降。

人工骨生物相容性优于天然骨。

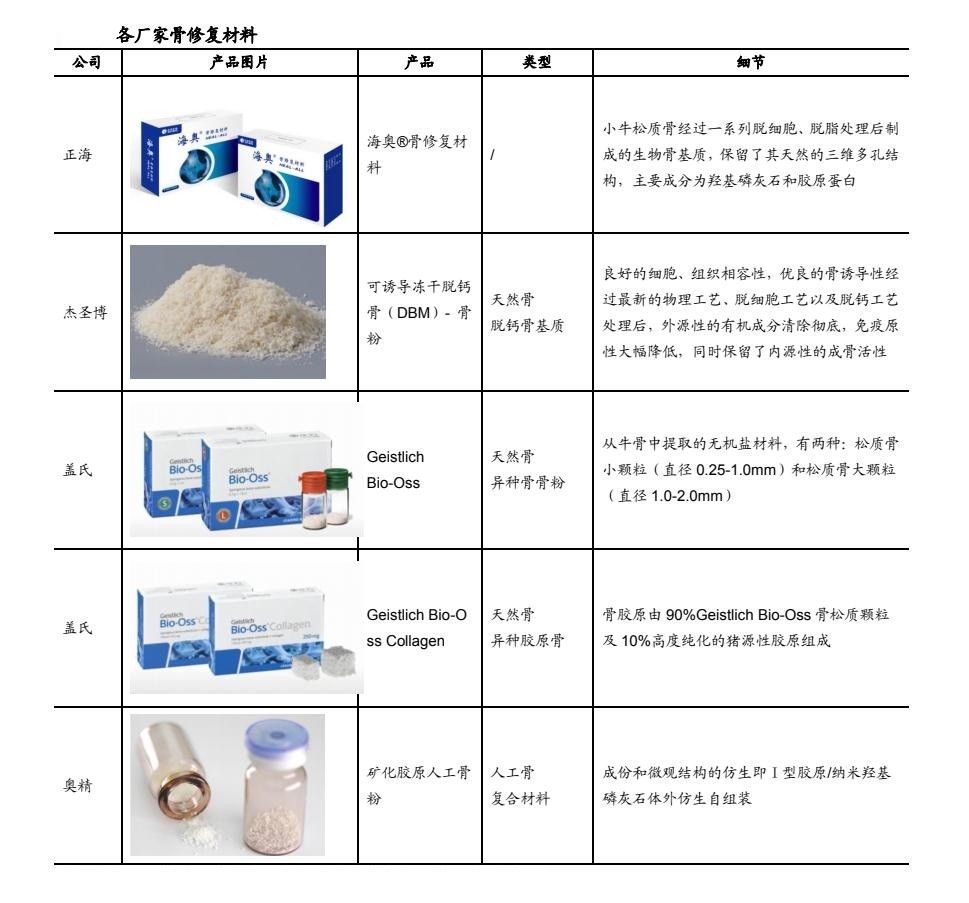

天然骨:包括同种异体骨、异种骨、脱钙骨基质。瑞士盖氏Geistlich的Bio-Oss骨粉属于异种骨:取自牛骨,经高温煅烧处理去除免疫原性所得,在国内名气较大,但异种骨高温煅烧后生物活性较差,难吸收。

人工骨:可分为金属材料、无机非金属材料、高分子材料、复合材料、组织工程材料。复合材料应用较多,主要成分为羟基磷灰石和胶原蛋白,具有较好的生物相容性和骨传导性。

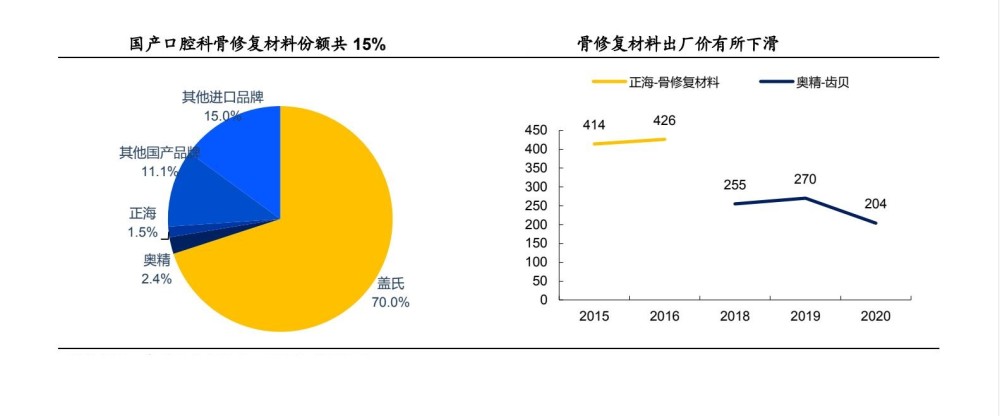

国产市占率15%,提升空间广。

口腔科骨植入行业中国产份额大约15%,其中奥精占2.4%,2019年正海生物骨修复材料(用于口腔)营收2166万元,则市场份额应为1.5%,余下11.1%为其他国产品牌。进口品牌份额85%,其中盖氏70%,15%为其他进口品牌。骨修复材料技术壁垒相对不高,但是获证时间比较漫长,因此市面上有许多未获批非正规渠道产品,使用效果差异不大。目前国产市占率较低,有较广阔的提升空间。

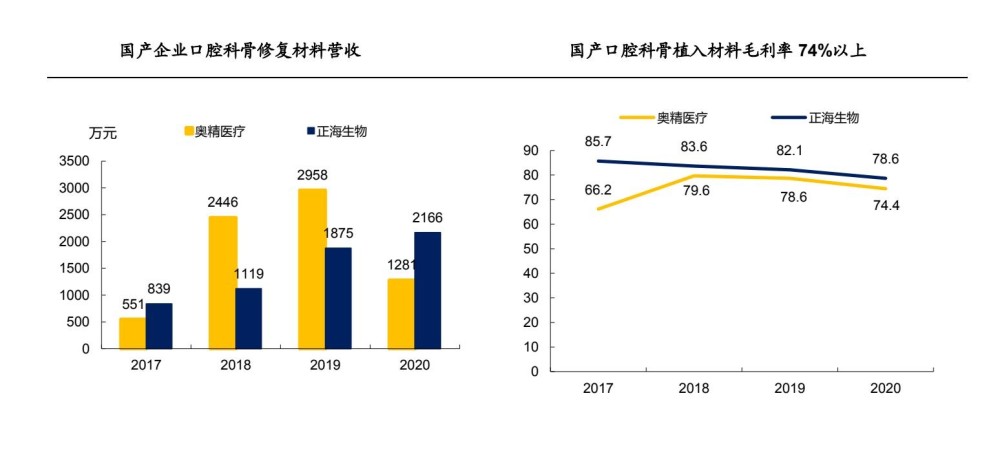

骨修复材料为高附加值产品,国产毛利率约75%。

以奥精医疗和正海生物为例,骨修复材料的毛利率都在74%以上,其中正海生物比奥精医疗的毛利率高约4%,主要原因可能是正海售价更高。

口腔修复膜:毛利率90%以上,价格优势推进国产替代

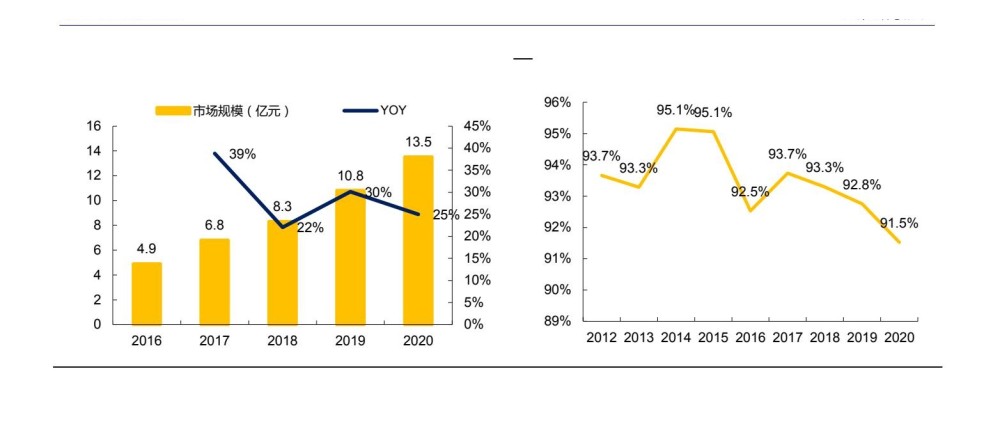

按出厂价口径,2020年口腔修复膜市场规模为13.5亿元,2016-2020年复合增速28.8%。

生物医用材料用于诊断、治疗、修复和替换人体组织,近年来行业增速20%以上,生物再生材料为其中一个前沿细分领域,我国生物再生材料发展主要集中在皮肤、骨、肌腱等,主要用于组织再生和创伤修复。

高附加值产品高利率高达90%。

口腔修复膜为高利润产品,成本主要在制造成本,人工成本,以及占比不大的材料成本、如一些动物源的皮肤组织。以正海生物为例,2012-2020年毛利率尽管有下降趋势但都在90%以上,在医用耗材中属于毛利率较高的产品。

根据头豹研究院,国产修复膜中“海奥”价格在600-1000元,以2020年1.29亿元营收计算,正海生物市占率9.5%。瑞士盖氏价格在1500-2600元,市场份额为70%,余下约20%为其他品牌,则进口份额在70-90%,国产份额在10-30%。

价格助力进口替代。

我们可以做一个假设比较:进口份额80%,国产20%;进口均价2000元,国产均价800元;则我国一年消耗的口腔修复膜数量在87.75万片,2020年我国种植体约400万颗,则口腔修复膜的使用比例在22%。国产价格为进口的约40%,从种植体整体的平价化趋势看,性价比高、功能接近的口腔修复膜市占率有望进一步提高。

时代天使港股招股的成功,使得市场眼球都被隐形正畸赛道的“丰乳肥臀”所吸引。殊不知被大家低估的口腔修复材料赛道,一样具有优异的发展潜力和价值。相信在不远的将来,这个小而美的领域也将会迎来更好的发展时刻。

(文章来源:三六九医才网,如有侵权,联系删除)